Налог на доходы физических лиц в 2019 году

Каждый гражданин нашей страны должен знать, как платить налоги, потому что это прямая обязанность всех трудящихся. Необходимо осветить вопросы, какие налоги платят физические лица, что такое НДФЛ и каким образом удерживается налог.

Налог на доходы физических лиц (НДФЛ) — это вид прямого налога, который рассчитывается в процентах от общего дохода физлиц за вычетом расходов.

Плательщики и объект налогообложения

Плательщиком НДФЛ является физическое лицо. При налогообложении выделяют 2 группы физлиц:

- Налоговые резиденты РФ. Это лица, которые проживали на территории России минимум 183 дня в течение 1 года.

- Налоговые нерезиденты РФ. Лица, которые не проживают в России, но доход свой получают на ее территории.

30 апреля — дата, до которой физические лица должны подать декларацию на доходы физлиц. Это актуально для лиц, обязанных самостоятельно задекларировать доход.

Если на лицо не возложено обязательство декларировать свои доходы, то подать декларацию в налоговую можно на протяжении всего года.

Самостоятельно декларировать свой доход обязаны следующие категории граждан:

- физические лица, которые получили прибыль от реализации имущества;

- индивидуальные предприниматели;

- физические лица, которые стали обладателями какого-либо вознаграждения, полученного не от налоговых агентов;

- лица, развернувшие частную практику, приносящую им прибыль — нотариусы, адвокаты, юристы и др.;

- физические лица, проживающие на территории России, но получающие доход из заграницы;

- физлица, которые получили выигрыш в лотерее или в другой азартной игре;

- физлица, которые получают от других физических лиц доходы в виде дарения;

- физлица, которые получают прибыль будучи наследниками авторов произведений литературы, науки, искусства и др.

Пример:

Если гражданин занимается преподавательской деятельностью, и проводит консультации учебного характера, такая деятельность подлежит обложению подоходным налогом.

Кто платит НДФЛ? Резиденты РФ оплачивают такие доходы по ставке 13%. Подать налоговую декларацию необходимо до 30 апреля за доходы, полученные в прошлом году. Не позднее 15 июля текущего года необходимо внести в бюджет государства сумму налога.

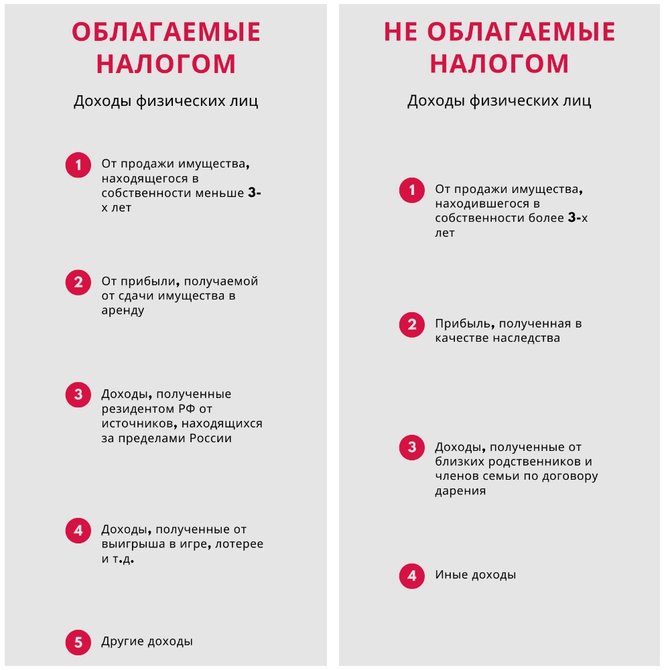

Согласно ст. 217 НК РФ, не все доходы физических лиц облагаются подоходным налогом. Необходимо знать, что не облагается НДФЛ, чтобы не иметь проблем с законом или, с другой стороны, не уплатить в государственный бюджет излишние средства.

Итак, рассмотрим, какие доходы не облагаются НДФЛ, и какие подлежат налогообложению.

Иностранные граждане, которые проживают на территории РФ без визы и работающие на основании патента, также должны платить НДФЛ в виде фиксированного авансового платежа. При этом не имеет значение, работает нерезидент у ИП, в организации или занимается частной практикой (к примеру, открыл косметический кабинет).

Порядок исчисления НДФЛ: ставка налога, налоговая база

Итак, чтобы рассчитать НДФЛ необходимо воспользоваться следующей формулой:

РАЗМЕР НАЛОГА = СТАВКА НАЛОГА * НАЛОГОВАЯ БАЗА

Калькулятор НДФЛ

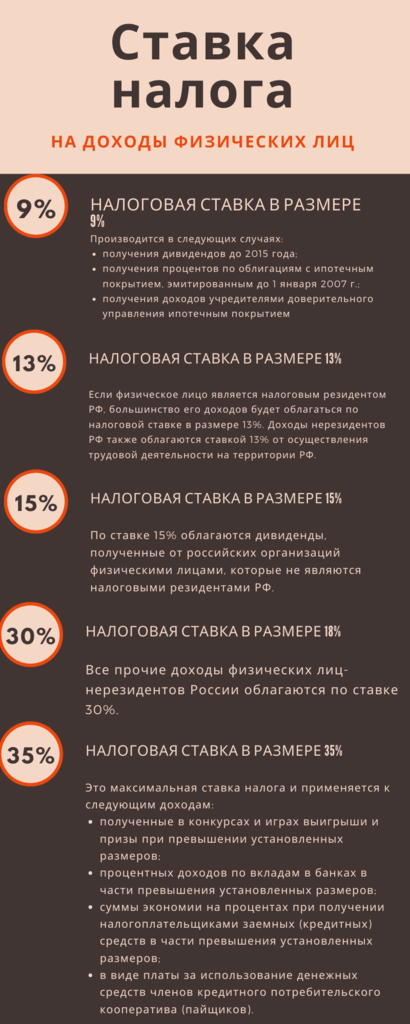

Ставка налога — это размер налоговых начислений на единицу измерения налоговой базы. Это обязательная составляющая налога.

Налоговый кодекс России выделяет 5 налоговых ставок, которые устанавливаются в отношении видов доходов и категории налогоплательщиков. Они помогают понять, как считать НДФЛ и сколько необходимо внести средств в бюджет страны.

Налоговая база — это характеристика объекта налогообложения: стоимостная, физическая и др. Это обязательная составляющая налога.

Исчисление налога налоговыми агентами: нюансы

Вот основные нюансы процедуры исчисления налога налоговыми агентами:

- Адвокаты не оплачивают процент НДФЛ лично. Этим занимаются коллегии адвокатов.

- Исчисление налога производится по итогам каждого месяца. Касается всех доходов, облагаемых по налоговой ставке в 13%.

- Сумму налога на доходы, по отношению к которым применяются иные налоговые ставки, налоговые агенты исчисляют отдельно.

- Сумма налога подсчитывается без учета доходов, которые налогоплательщик получил от других налоговых агентов, и с которых удержан налог др. агентами.

- Налоговые агенты должны удержать личный подоходный налог из доходов налогоплательщика при их непосредственной выплате.

- Удерживаемая сумма налога происходит за счет средств, выплачиваемых налогоплательщику. Однако удерживаемая сумма не может быть более 50% от суммы выплаты.

- Если по ряду причин нет возможности удержать у налогоплательщика сумму налога, налоговый агент обязан оповестить того в письменном виде не позднее 1 месяца с даты окончания налогового периода о возникшей проблеме.

Стоит помнить о том, что сумму налогооблагаемого дохода можно уменьшить. Для этого необходимо воспользоваться налоговым вычетом.

Налоговые вычеты и порядок их получения

Налоговый вычет представляет собой сумму, которая уменьшает размер налогооблагаемой базы (дохода). Претендовать на налоговые вычеты может гражданин, доходы которого облагаются по ставке 13%.

В ряде ситуаций, налоговым вычетом может выступать возврат части ранее внесенного гражданином в бюджет НДФЛ, своего рода — льготы НДФЛ. Например, при покупке квартиры, при трате средств на лечение или обучение.

В Налоговом кодексе выделяются 5 групп налоговых вычетов:

- Стандартные налоговые вычеты: вычет на налогоплательщика и на детей;

- Социальные: расходы на благотворительность, обучение, лечение, накопительную часть трудовой пенсии и др.;

- Инвестиционные: от продажи ценных бумаг, от инвестиций;

- Имущественные: продажа имущества, покупка жилья, строительство жилья и др.;

- Профессиональные: доходы ИП, авторские вознаграждения и др.

Общие правила предоставления налогового вычета по НДФЛ: по окончании календарного года налоговая инспекция выплачивает средства по месту жительства физического лица. Для получения денег необходимо подать налоговую декларацию НДФЛ по форме 3-НДФЛ. К декларации прикладываются необходимые документы.

Налоговые вычеты можно получить не только через налоговую инспекцию, но и у работодателя.

Налоговая карточка 1-НДФЛ

Налоговая декларация по форме 3-НДФЛ

Оплата налога и предоставление отчетности

Чтобы предоставить отчетность по доходам физического лица и в последствии оплатить налоги, используют следующие сервисы:

- Электронным способом. Налог на доходы физических лиц можно оплатить на сервисе «Уплата налогов физических лиц». На сайте требуется согласие на обработку персональных данных.

- В бумажном виде. Бланк можно заранее распечатать либо получить его непосредственно в налоговой инспекции. Адреса налоговых агентов указаны на сервисе «Адрес и платежные реквизиты Вашей инспекции».

- Программу по заполнению декларации за 2019 «Декларация».

Итак, если дать расшифровку НДФЛ простыми словами, то это обязанность гражданина заплатить в государственный бюджет налог на заработанные средства. Отражается НДФЛ в зарплате, но многое зависит и от вида деятельности, ведь по закону есть доходы, не облагаемые НДФЛ.

Расшифровка НДФЛ простыми словами: это налог на полученный физическим лицом доход в пределах страны или за ее границами.

Видом налога, взимаемого с физических лиц является подоходный налог. Граждане обязаны заплатить 13% в бюджет.

Плательщиками НДФЛ являются физические лица, резиденты и нерезиденты РФ.

Чтобы рассчитать НДФЛ необходимо воспользоваться следующей формулой: РАЗМЕР НАЛОГА = СТАВКА НАЛОГА * НАЛОГОВАЯ БАЗА

У физических лиц, которые устроены официально на работе, подоходный налог изымается перед тем, как заработная плата выдана. Остальные лица должны подать налоговую декларацию.

- Госпошлина за регистрацию права собственности на недвижимость

- Положены ли выплаты наследникам участников ВОВ?

- Лимит страховых взносов в 2019 году

- Прямые и косвенные налоги: определение, отличия

- Как узнать ИНН без паспортных данных

- Регистрация в личном кабинете налоговой

- Калькулятор транспортного налога. Рассчитайте налог на авто онлайн

- Роль налогового юриста в решении налоговых вопросов

- Как получить субсидии на улучшение жилищных условий в 2020 году

- Налог на прибыль организаций